14.01.2019

Es kann nicht immer Euro sein

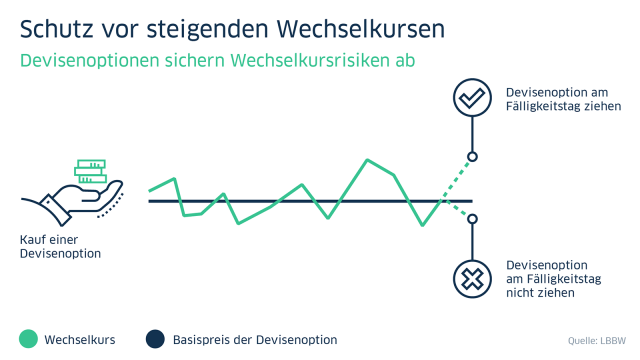

Wer Geschäfte in Dollar, Renminbi oder anderen Fremdwährungen abschließt, nimmt ein Wechselkursrisiko in Kauf. Dieses Risiko lässt sich absichern dank der LBBW.

Die deutsche Wirtschaft brummt, denn Qualität made in Germany ist weltweit gefragt. Die Exportquote deutscher Unternehmen erreicht Jahr für Jahr neue Höchststände. 2020 wurden Waren im Wert von 1.204,7 Milliarden Euro exportiert, während der Warenwert der Importe bei 1.025,6 Milliarden Euro lag. Doch was das Statistische Bundesamt in Euro berechnet, ist nicht unbedingt in Euro bezahlt worden.

Auch wenn die internationale Bedeutung des Euros steigt: Fast die Hälfte der Auslandsgeschäfte regeln deutsche Unternehmen in Dollar, Yen, Renminbi, Pfund oder auch exotischen Währungen. Damit lassen sie sich auf das Risiko schwankender Wechselkurse ein. Dieses Risiko werde gerade in mittelständischen Unternehmen oft unterschätzt, sagt Stefan Tiemann, Director im Bereich Solutions Zins-, Währungs- und Rohstoffmanagement (ZWRM) der LBBW.

Die Gründe für Fremdwährungsgeschäfte

Auch wenn es für deutsche Unternehmen leichter ist, Euro-Geschäfte zu fakturieren, gibt es überzeugende Gründe, darauf zu verzichten. Die Motive dafür können sehr unterschiedlich sein:

- Bestimmte Geschäfte werden immer in derselben Währung abgeschlossen, zum Beispiel Rohstoffe in US-Dollar (Gold, Öl usw.).

- Partner einigen sich auf eine gemeinsame Fremdwährung, um beiden Seiten die Abwicklung zu erleichtern oder weil der Partner mit der stärkeren Verhandlungsposition dies wünscht.

- Manche ausländischen Unternehmen können aufgrund von Devisenvorschriften ihres Landes nicht in Euro fakturieren oder haben aus anderen Gründen keinen Zugang zum deutschen Markt.

- Die Fakturierung in Fremdwährung signalisiert Vertrauen und verbessert die Position bei Preisverhandlungen; zum Beispiel kann die Fakturierung in Renminbi zu erheblichen Preisvorteilen für die beteiligten Geschäftspartner führen.

- Die Fakturierung in der Währung des Vertragspartners kann einen Wettbewerbsvorteil gegenüber anderen deutschen und internationalen Anbietern bringen und unterstützt so die eigene Akquise vor Ort.

Schwankende Wechselkurse bergen Verlustrisiko

In der Regel wird der Kaufpreis erst bei Lieferung fällig. Wer heute eine Maschine zum Preis von 100.000 Pfund (GBP) nach England verkauft, kann nicht sicher sein, welchen Kurs er für den Erlös bei Lieferung in sechs Monaten bekommen wird. Doch auch schon vor dem Brexit hat der Wechselkurs des GBP stark geschwankt. So hat die britische Währung in den vergangenen zwei Jahrzehnten gegenüber dem Euro rund 30 Prozent an Wert eingebüßt. Allerdings war diese Entwicklung nicht gleichmäßig.

Selbst kleinere Kursausschläge führen dazu, dass einige Tausend Euro weniger als geplant erlöst werden – was dank der LBBW-Absicherungen ja vermeidbar ist.

Prognosen über künftige Wechselkurse würden oft „zu hemdsärmelig“ getroffen, sagt Stefan Tiemann. „Der sogenannte Budgetkurs, den Unternehmen für die Entwicklung eines Wechselkurses annehmen, entspricht häufig nicht der Realität.“ Bei großen Abweichungen drohen Verluste. „Das muss nicht sein, Währungsrisiken lassen sich steuern.“

Maßgeschneiderte Strategie gegen Währungsrisiken

Um Währungsrisiken zu steuern, bieten die Experten der LBBW den Unternehmenskunden maßgeschneiderte Strategien an, an deren Beginn eine GFA-Analyse steht. GFA steht für Ganzheitliches Financial Advisory. „Wir beschäftigen uns intensiv mit den Leistungskennzahlen des Unternehmens, den Key Performance Indicators (KPI)“, erklärt LBBW-Experte Tiemann. „Dabei beschränken wir uns auf die für das Währungsrisiko entscheidenden Kennzahlen, um den ganzen Prozess nicht zu überfrachten und den Aufwand der Kunden in einem vertretbaren Rahmen zu halten.“ Die LBBW gibt anschließend anhand leicht nachvollziehbarer Schritte eine Empfehlung für die optimale Sicherungsquote und stellt auf Wunsch mit den Derivatespezialisten der LBBW ein passendes Instrumentarium zusammen.

Es geht bei der GFA-Analyse um diese zentralen Fragen:

- Wie hoch ist der maximal mögliche Schaden aus den Devisengeschäften?

- Welches Verlustrisiko kann/will das Unternehmen tragen?

- Wie stark sollte dieses Risiko abgesichert werden, damit das Unternehmen keinen entscheidenden Einbruch bei seinen KPI erleidet?

- Wie stark vermindert die Absicherung das Schadensrisiko, zum Beispiel bei der Eigenkapitalrendite?

Um passende Antworten zu finden, simulieren die LBBW-Experten für jede bestimmte Risikoposition mögliche Entwicklungen, und zwar mittels der Devisenkurse der Vergangenheit sowie der Prognosen. Gleichzeitig errechnen sie, wie wahrscheinlich diese Abweichungen sind und wie gefährlich sie für die KPI des Kunden werden können. Daraus wird errechnet, wie hoch die Absicherungsquote sein sollte. LBBW-Experte Stefan Tiemann sagt: „Unsere Erfahrungen zeigen, dass mit einer maßgeschneiderten Absicherungsstrategie das Währungsrisiko deutlich verringert werden kann.“

Sie interessieren sich für Währungsabsicherung oder für eine gesamtheitliche Analyse?

Kontaktieren Sie uns!

Stefan Tiemann

Stefan Tiemann verantwortet global das Zins-, Währungs- und Rohstoffmanagement sowie Liquiditäts- und Investmentmanagement der Unternehmenskunden.