13.07.2023

Finanzierung: Mangelnde Ratingdisziplin wird jetzt bestraft

Eine schwächere Bonität führt bei Kapitalmarktfinanzierungen aktuell zu hohen Risikoprämien. Umso wichtiger ist es, bestimmte Kennzahlen genau im Blick zu behalten.

Es ist noch gar nicht lange her, da waren die Zinsen für CFOs und Treasurer vor allem dann eine Herausforderung, wenn es um das Parken von Cash-Reserven ging – Stichwort Verwahrentgelt. 2022 änderten sich die Vorzeichen abrupt. Mit dem Einläuten der Zinswende durch die Europäische Zentralbank (EZB) rückten nach Jahren relativer Zinsstabilität die Finanzierungskosten wieder in den Vordergrund. Für Unternehmen mit Investment Grade (IG) beliefen sich diese an den Kapitalmärkten in Europa zuletzt auf rund 4 Prozent – das ist ein Anstieg um durchschnittlich drei bis vier Prozentpunkte.

Das neue Zinsumfeld liefert Unternehmen gute Gründe, bei der Versorgung mit Liquidität und bei Refinanzierungen auf Sicherheit zu setzen. CFOs und Treasurer stellen sich vor diesem Hintergrund zwei wichtige Fragen:

- Wie wirkt sich die Zinswende auf die Bonität und das Kreditrating aus?

- Wie lassen sich Refinanzierungen in Zeiten stark gestiegener Zinsen krisenfest darstellen?

Die Antwort auf diese Fragen kennen Martin Amann und Florian Döring vom LBBW Financial & Rating Advisory. Wichtige Stichwörter sind in diesem Zusammenhang die Ratingdisziplin und die Zinssicherung – das sogenannte Hedging.

Kapitalmärkte bestrafen schwache Ratings

„Eine strenge Ratingdisziplin ist in Zeiten steigender Zinsen, hoher allgemeiner Unsicherheiten sowie erhöhter Volatilität an den Finanzmärkten eminent wichtig“, betont Martin Amann, Leiter der Einheit Rating & Capital Structure Advisory im Corporate-Finance-Bereich der LBBW. Warum das so ist, zeigt eine Auswertung der Risikoaufschläge (Spreads) von Unternehmensanleihen durch LBBW Research. Diese beinhalten aktuell außergewöhnlich hohe Add-on-Prämien. Das heißt, die Spreads liegen deutlich über jenem Level, der zum Ausgleich historisch durchschnittlicher Ausfallraten in den jeweiligen Ratingklassen eigentlich notwendig wäre. „Vor allem Emittenten mit schwächerer Bonität werden derzeit an den Kapitalmärkten bestraft: Im Bereich der Hochzinsanleihen mit BB-Rating waren die Spreads im Mai rund viermal so hoch wie es zur Kompensation der historischen Defaults beziehungsweise der Ausfallwahrscheinlichkeit notwendig gewesen wäre“, sagt Martin Amann.

Vor allem Emittenten mit schwächerer Bonität werden derzeit an den Kapitalmärkten bestraft.

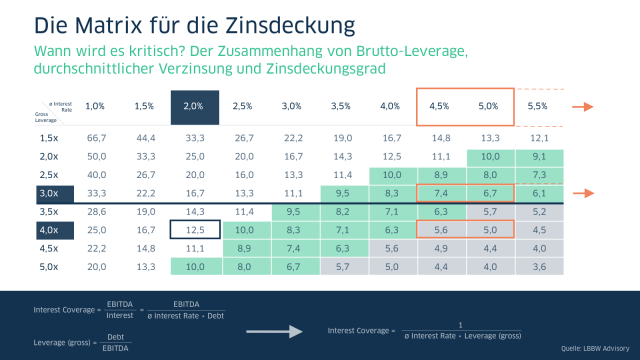

Welche Auswirkung steigende Zinsen auf das Unternehmensrating haben können, zeigt sich beispielhaft an der Ratingsystematik der Ratingagentur S&P sowie der Corporate-Rating-Methodik der LBBW. Im Rahmen der S&P-Methodik fließt der Zinsdeckungsgrad „EBITDA/Zinsaufwendungen“ in die Bestimmung des Finanzrisikos (Financial Risk) ein, und somit in einen entscheidenden Faktor des Anker-Ratings. Für ein mittleres bzw. „intermediate“ Financial Risk wird nach der S&P-Methodik üblicherweise ein Zinsdeckungsgrad von mindestens 6,0x erwartet. „Auch im LBBW Advisory sehen wir diesen Wert als wichtigen Anhaltspunkt für eine IG-konforme Zinsdeckung und damit zugleich als Mindestempfehlung für Unternehmen, auch wenn sie kein externes Rating haben“, sagt LBBW-Ratingexperte Florian Döring. In der LBBW-Rating-Systematik für große Unternehmen existiere zwar keine eigene Größe „Zinsdeckungsgrad“; ein gestiegener Zinsaufwand wirke sich hier jedoch auf die Kennziffer „Betriebsergebnisrentabilität“ aus.

Tatsächlich spielt der Zinsdeckungsgrad bei Investment-Grade-Bonitäten außerhalb des Immobiliensektors in den meisten Fällen aktuell noch keine Rolle. „Wir sehen Zinsdeckungsgrade jedoch als Rating Triggers ab einer niedrigen BB-Bonität“, erklärt Ratingexperte Döring. Dennoch könne im Hinblick auf die weitere Entwicklung des Zinsdeckungsgrads auch bei Unternehmen mit hoher Bonität keine völlige Entwarnung gegeben werden. Die steigenden Zinsen wirken sich in zunehmendem Maße direkt belastend auf die Refinanzierungskosten und somit auf das Nettoergebnis und den Cashflow aus. Das zeigt eine Beispielrechnung: Ein Unternehmen mit 1 Milliarde Euro Verschuldung und durchschnittlichen Finanzierungskosten von 2 Prozent im Jahr 2022 müsste mit einer Verdopplung auf 4 Prozent bis Ende 2025 rechnen, wenn bis dahin zwei Drittel der Verschuldung fällig werden und zu 5 Prozent refinanziert werden müssen.

Wir sehen Zinsdeckungsgrade als Rating Triggers ab einer niedrigen BB-Bonität.

Wann der Zinsdeckungsgrad zur kritischen Größe wird

Bleibt die Frage, ab wann der Zinsdeckungsgrad in den als kritisch definierten Bereich von kleiner 6,0x EBITDA rückt. Die Experten von LBBW Advisory haben hierzu eine Matrix entwickelt, die den Zusammenhang von Brutto-Leverage, durchschnittlicher Verzinsung und Zinsdeckungsgrad darstellt. Bei 2 Prozent Durchschnittszins sind demnach auch höhere Brutto-Leverage-Werte von zum Beispiel 4,0x kein Problem. Bei einem Durchschnittszins von 4,5 Prozent führt ein Brutto-Leverage-Wert von 4,0x hingegen zu einem Zinsdeckungsgrad von nur noch 5,6x, also unterhalb der empfohlenen Grenze von 6,0x EBITDA. „Um negative Überraschungen zu vermeiden, sollten Unternehmen unbedingt die Entwicklung des Zinsdeckungsgrads in ihre Finanzplanung der nächsten Jahre aufnehmen“, empfiehlt Florian Döring.

Inflation erfordert höheres Refinanzierungsvolumen

Auch bei Refinanzierungen hat sich die Lage nicht nur angesichts der gestiegenen Zinsen, sondern auch aufgrund der anhaltend hohen Inflation deutlich verändert. „Um den inflationsbedingten Kaufkraftverlust auszugleichen und die gleiche „Fire Power“ wie zu Beginn der Finanzierung zu erhalten, muss etwa eine im Jahr 2020 aufgelegte Kreditlinie bei Refinanzierung im Jahr 2024 bereits mit einem rund 20 Prozent höheren Volumen finanziert werden“, sagt Ratingexperte Döring. Für Unternehmen bedeutet das – sofern nicht anderweitig gegengesteuert werden kann – einen steigenden Linienbedarf.

Um die Effekte der Inflation bei der Berechnung der geeigneten Liquiditätshöhe zu berücksichtigen, empfiehlt Florian Döring die strategische Steuerung der Unternehmensliquidität über eine Liquiditäts-Umsatz-Relation. „Liquidität ist hier im Sinne der Ratingagenturen als Summe aus den liquiden Mitteln in der Bilanz und den freien sowie zugesagten Kreditlinien zu verstehen“, erläutert der Experte. Bei den DAX-40-Unternehmen betrug die entsprechende Median-Relation im Jahr 2022 laut einer Auswertung von LBBW Advisory 23 Prozent, wobei ein Mindestwert von rund 20 Prozent erfahrungsgemäß einen soliden Richtwert insbesondere für Unternehmen des produzierenden Gewerbes im weiteren Sinne darstellt. Döring empfiehlt Treasurern, die für das eigene Unternehmen passende Liquiditäts-Umsatz-Relation auf Basis eines Branchenvergleichs (Peer Group) abzuleiten und diese für die nächsten Jahre vorauszuplanen. So lasse sich sicherzustellen, dass insbesondere inflationsbedingt gestiegene Umsätze mit ausreichend Liquidität unterlegt werden. Darüber hinaus gilt es, natürlich organisches beziehungsweise akquisitorisches Wachstum bei der Liquiditätsplanung zu berücksichtigen.

Wie Unternehmen bei Finanzierungen und Refinanzierungen die Zinskomponente durch geeignete Hedging-Instrumente absichern können, lesen Sie hier.

Haben Sie Fragen? Kontaktieren Sie uns!