Risiko managen: Wechselkurse

Schwankende Wechselkurse sorgen für Risiken – und für Chancen. Erfolgreiches Währungsmanagement findet die Balance zwischen Planungssicherheit und Flexibilität.

Wer Geschäfte mit Partnern außerhalb der Eurozone macht, kennt die Risiken schwankender Wechselkurse. Mal wird der Dollar teurer, mal das britische Pfund billiger, mal stürzt die Währung eines Schwellenlandes ab. In diesen Risiken steckt zugleich eine Chance, deshalb fährt modernes Währungsmanagement zweigleisig: Risiken werden abgesichert und zugleich Chancen genutzt – das kann auch die eigene Liquidität steigern oder die Wettbewerbsposition ausbauen.

Risikomanager nutzen heute eine Vielzahl von Instrumenten, um verantwortungsbewusst und zugleich aktiv gestaltend mit Währungsrisiken umzugehen. Währungs- bzw. FX-Management agiert daher auf drei Ebenen:

- Basis: klassische Instrumente wie Devisenswaps, Devisentermin- oder Kassageschäfte.

- Optionen: Absichern steht im Vordergrund, doch Chancen können genutzt werden.

- Risiko als Chance: mit strukturierten Produkten einen positiven Ergebnisbeitrag leisten.

Die LBBW bietet von „Plain Vanilla“-Instrumenten bis hin zu strukturierten Lösungen die gesamte Palette der Möglichkeiten – und kreiert bei Bedarf auch ganz neue.

Sicherheit vs. Flexibilität

Das Interesse an diesem Know-how steigt. Immer mehr Mittelständler erkennen, was Konzerne längst umsetzen: Jedes FX-Management schützt vor Verlustgeschäften, gutes FX-Management stärkt sogar die Liquiditätsposition. Bereits vier von fünf Mittelständlern setzen auf eine Risikoabsicherungspolitik. Und wer bisher keine Risikostrategie hatte, will dies laut einer Forsa-Umfrage nun nachholen.

Jede Risikostrategie muss die Frage klären, wie viel Planungssicherheit und wie viel Flexibilität erwünscht ist. Denn so verführerisch Sicherheit ist: Währungsmanagement braucht Flexibilität. Sonst kann es teuer werden, wenn sich die Märkte anders entwickeln als gedacht. Unternehmen müssen eine Balance finden. In manchen wird mit rollierenden – also veränderbaren – Absicherungsstrategien gearbeitet, andere setzen auf einen Mix aus Instrumenten, der flexibles Handeln erlaubt. Solch eine Hedging-Strategie bewahre Unternehmen vor „unkalkulierbaren Risiken“, sagt Stefan Tiemann, zuständiger Managing Director bei der LBBW. „Ohne Hedging-Strategie fallen Entscheidungen deutlich schwerer und können gerade in volatilen Märkten zu lange dauern.“

Währungsmanagement auf Knopfdruck: Deri-X Treasury

Dafür braucht es keinen mit Excel-Tabellen jonglierenden Risikomanager. Diese Aufgabe übernimmt Deri-X Treasury der LBBW. Die Software löst Probleme, mit denen sich viele Mittelständler herumärgern: Das Beschaffen und Verarbeiten notwendiger Informationen bindet wertvolle Ressourcen und dauert trotzdem (zu) lange, deshalb werden Chancen und Risiken (zu) spät erkannt. Eine Planung ist unmöglich, schon weil es am Ist-Zustand hapert.

Deri-X Treasury macht Schluss damit. Die Software identifiziert offene Währungsrisiken auf Basis von Rechnungen und Bestellungen und der transparenten Aggregation aller Grund- und Sicherungsgeschäfte. So können Risikopositionen quantifiziert werden. Das Cloud-gestützte Software-Tool erstellt Reports und Szenario-Analysen und erleichtert das Festlegen von Regeln für eine sichere und transparente Hedging-Strategie. Von der schnellen Übersicht selbst bei vielen einzelnen Währungspositionen zur volldigitalisierten Handelsabwicklung mit nur einem Knopfdruck – so steigert Deri-X Treasury die Effizienz!

Auch über Deri-X Treasury lassen sich einfache Instrumente des Währungsmanagements nutzen. Risikomanager steuern Währungsschwankungen am häufigsten mit folgenden Lösungen:

Devisentermin- und Devisenkassageschäfte

Devisentermingeschäfte sind der Klassiker im Währungsmanagement. Vertraglich wird festgelegt, eine Währung gegen eine andere Währung zu einem bestimmten Kurs und Termin zu liefern. Wer ohne Zeitverzug disponiert, führt den Währungstausch entsprechend per Devisenkassageschäft durch. Mit Devisentermingeschäften haben sowohl Exporteur als auch Importeur eine verlässliche Kalkulationsbasis, auch wenn das Zahlungsziel erst weit in der Zukunft liegt. Daher bilden Devisentermin- und -kassageschäfte, ergänzt um Devisenswaps zur Anpassung von Terminen, die Grundlage eines jeden Währungsmanagements.

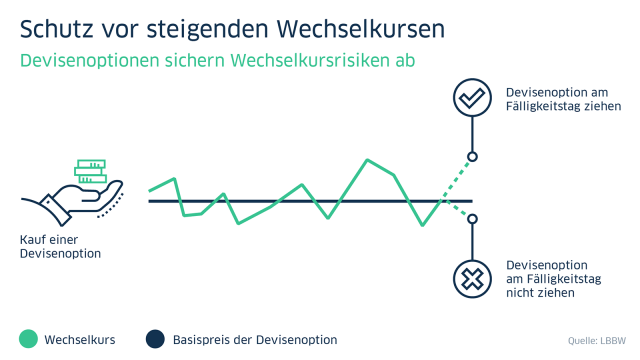

FX-Optionen

Devisenoptionen sind vor allem in ruhigen Zeiten eine kostengünstige Alternative zum Devisentermingeschäft. Fallen Zahlungsströme weg, ergeben sich für das Unternehmen keine Verpflichtungen: Je nach Kursentwicklung verfällt die Option wertlos oder kann zu einem positiven Marktwert veräußert werden. In turbulenteren Zeiten kann statt auf „Plain Vanilla“-Optionen auf strukturierte Optionen gesetzt werden. Der Unterschied: Je höher die Volatilität, desto attraktiver lassen sich Sicherungskurse gestalten. FX-Optionen sichern einerseits ab und eröffnen andererseits – genau: Optionen.

Strukturierte Produkte

Manche Instrumente im Währungsmanagement sind komplex und brauchen entsprechendes Know-how, um sinnvoll eingesetzt zu werden. Die LBBW verfügt über dieses Wissen, und zwar über die gesamte Bandbreite strukturierter Produkte. „Für jeden Kunden das genau richtige Produkt zusammenzustellen: Diese Herausforderung nehmen wir gern an – und unsere Kunden auch!“, sagt Managing Director Tiemann. Gerade beim Entwickeln von Lösungen, die sowohl beim Absichern der Risiken als auch bei Partizipation an Marktbewegungen optimal passen, zeigen die LBBW-Experten ihr Können.

Haben Sie Fragen?

Kontaktieren Sie uns.

Stefan Tiemann

Stefan Tiemann verantwortet global das Zins-, Währungs- und Rohstoffmanagement sowie Liquiditäts- und Investmentmanagement der Unternehmenskunden.

Jens Odermatt

Jens Odermatt leitet in der DACH-Region das Zins-, Währungs- und Rohstoffmanagement.

Dominik Marschollek

Dominik Marschollek berät Unternehmenskunden der LBBW innerhalb des Zins-, Währungs- und Rohstoffmanagements, seit 2014 in Bayern und Österreich.

* Die Telefongespräche werden automatisch aufgezeichnet.